Steuerpolitik

Ein international wettbewerbsfähiges Steuersystem gehört zum Pflichtprogramm einer jeden Regierung.

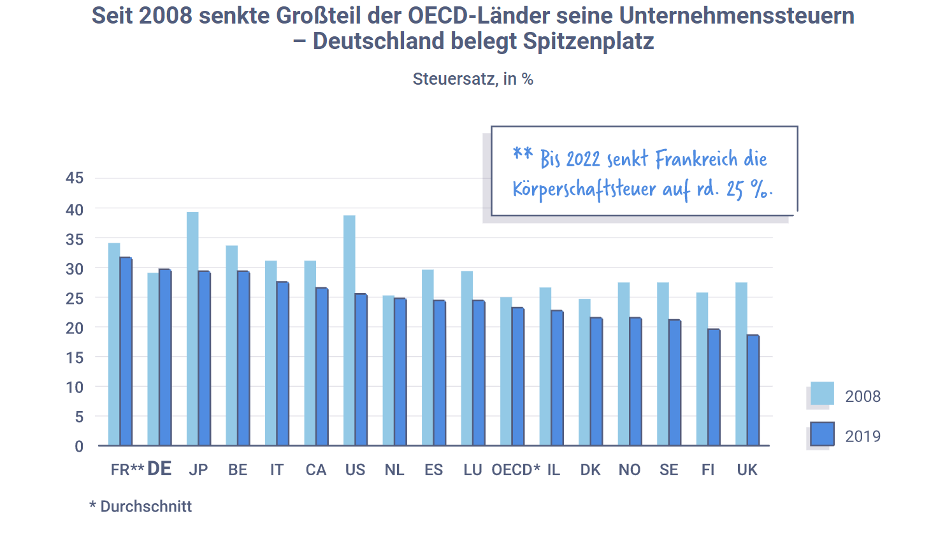

Nachdem Deutschland zu einem Hochsteuerland für Unternehmen geworden ist, braucht es wieder wettbewerbsfähige Steuersätze. Finanzielle oder bürokratische Mehrbelastungen wären dagegen verfehlt. Ein modernes Steuersystem trägt wesentlich zur wirtschaftlichen Erholung nach der Corona-Krise bei und fördert langfristig Innovation und Beschäftigung. Steuer- oder Abgabenerhöhungen wären dagegen ein wachstums- und innovationsfeindlicher Irrweg.

Foto: AdobeStock everythingpossible

Moderne Steuerpolitik für mehr Wettbewerbsfähigkeit

Seit der letzten grundlegenden Reform des Unternehmensteuerrechts im Jahr 2008 hat das deutsche Steuersystem zunehmend an internationaler Wettbewerbsfähigkeit verloren. Mit einer Belastung der Kapitalgesellschaften von rund 30%, liegt Deutschland deutlich über dem OECD-Durchschnitt. Für Personenunternehmen ist die Einkommensteuer maßgeblich, wodurch die Belastung in der Spitze noch höher ausfallen kann.

Steuerreform angehen – Wachstum, Beschäftigung und Investitionen fördern

Für die Realisierung neuer Wachstumsperspektiven ist es erforderlich unternehmerische Handlungsspielräume zu schaffen und Wachstumsbremsen zu lösen. Die Ampel-Koalition muss sich die Wettbewerbsfähigkeit des Standorts Deutschland auf die Agenda setzen. Mit der benötigten Steuerreform würden die Unternehmen zusätzliche Anreize für Investitionen und Beschäftigungsaufbau erhalten. Zum Beispiel wäre die vollständige Abschaffung des Solidaritätszuschlags eine erste Entlastung für die Unternehmen. Immerhin bestreiten die Unternehmen mehr als die Hälfte des Aufkommens aus dem Solidaritätszuschlag.

Eine Anhebung der Einkommensteuersätze würde hingegen viele Personenunternehmen treffen. Zwar wurde mit dem „Körperschaftsmodernisierungsgesetz“ ein sogenanntes „Optionsmodell“ eingeführt, für dessen Anwendung allerdings noch einige Praxishürden bestehen. In diesem Zusammenhang besteht insbesondere die Notwendigkeit einer praxisgerechten Ausgestaltung der Thesaurierungsbegünstigung (§ 34a EStG). Ohne Reform wären die Möglichkeiten mittelständischer Unternehmen zur Bildung von Eigenkapital beschränkt, wodurch ihre Selbstfinanzierungskraft betroffen wäre. Mittelfristig führt dies zu weniger Beschäftigung und Investitionen.

Leistungsgerechtigkeit als Maßstab der Steuerpolitik

Der Einkommensteuertarif verläuft in Deutschland progressiv – jeder zusätzlich verdiente Euro wird überproportional belastet. Ohne eine regelmäßige Anpassung kommt es zur „kalten Progression“, bei der die Steuerlast selbst dann steigt, wenn ein Einkommenszuwachs lediglich im Umfang der Inflation erfolgt. Davon sind besonders die Steuerzahler mit kleinen und mittleren Einkommen betroffen. Eine Anhebung des Grundfreibetrags und Verschiebung des Tarifverlaufs mildert die Wirkung der „kalten Progression“ ab und stärkt die Binnennachfrage. Mittelfristig sollte auch der „Mittelstandsknick“ im Tarifverlauf beseitigt werden, denn der Spitzensteuersatz greift im Jahr 2022 bereits ab einem Einkommen von 58.597 € und damit leistungsfeindlich früh.

Steuerverfahrensrecht praxisgerecht modernisieren

Die Erfüllung der steuerlichen Pflichten ist für Unternehmen mit erheblichem Bürokratieaufwand verbunden. Die Digitalisierung der Lohnsteuerabfuhr ist zwar weit vorangeschritten, aber dennoch nicht vollends abgeschlossen. Daher ist es unverzichtbar, das Steuerverfahrensrecht für die Unternehmen praxisorientiert zu gestalten. So gilt es beim ELStAM-Verfahren die Funktionalität bestehender Verfahrensstrukturen zu verbessern und neue Funktionen zeitnah umzusetzen.

Absehen vom Irrweg neuer oder höherer Steuern

Zur Finanzierung der im Zuge der Corona-Pandemie aufgenommenen Schulden wird die (Wieder-)Einführung von Steuern diskutiert. Statt die wirtschaftliche Erholung aus der Krise zu fördern, käme es aber zu Mehrbelastungen der Unternehmen, die zwangsläufig zulasten von Investitionen und damit auf Kosten von Wettbewerbsfähigkeit, Wachstum und Arbeitsplätzen gehen würde.

Beispielsweise käme eine Vermögensteuer zusätzlich zur gewinnabhängigen Besteuerung und würde sogar erhoben werden, wenn Betriebe Verluste einfahren und Unternehmen mit geringer Liquidität besonders hart treffen. Verfahrenstechnisch bringt sie Probleme bei der Erhebung bzw. Bewertung der Betriebsvermögen und hat eine fragwürdige verfassungsrechtliche Konformität.

Eine Finanztransaktionssteuer träfe insbesondere nicht-spekulative Transaktionen der Realwirtschaft: Betroffen wären Erwerb und Umschichtung von Anlagemittel der betrieblichen und privaten Altersvorsorge ebenso wie Finanztransaktionen der Unternehmen, die Währungs- oder Rohstoffrisiken absichern. Nationale Alleingänge würden den Wettbewerb zugunsten der Märkte verzerren, deren Transaktionen nicht einer Besteuerung unterliegen.